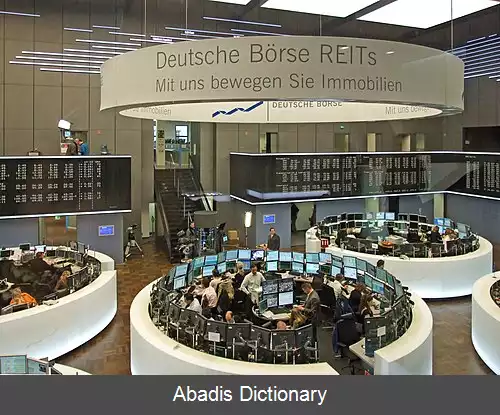

معامله گر سهام ( انگلیسی: stock trader ) شخص یا شرکتیست که سهام معامله می کند و ممکن است کارگزار، پوشش دهنده ریسک، آربیتراژگر، سفته باز، یا سرمایه گذار باشد. سرمایه گذارسهام، پول خود را برای خرید اوراق مالکیت، و به دست آوردن بازده بالقوه به عنوان بهره، درآمد، یا سود سرمایه ای، سرمایه گذاری می کند. استراتژی بلند مدت خرید و نگهداری سهام ماهیتاً یک استراتژی منفعل است و مخالف سفته بازی ( استراتژی فعال ) می باشد. بسیاری از سفته بازان سهام، اوراق قرضه ( و احتمالاً دیگر دارایی های مالی ) را نیز معامله می کنند. سفته بازی سهام حرفه پرریسک و پیچیده ایست زیرا مسیر حرکت بازار عموماً غیرقابل پیش بینی است، و گاهی نهاد ناظر بازار مالی قادر نیست بی قانونی های موجود را کشف و اصلاح کند. علاوه بر این، بازارهای مالی معمولاً در معرض سفته بازی قرار دارند.

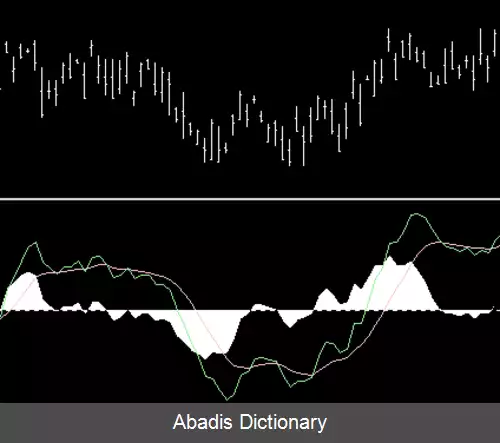

سفته بازان سهام غالباً با ابهام در گروه معامله گران جای می گیرند، گرچه معامله در این جایگاه برای بیشتر مردم قابل قبول به نظر می رسد. افراد یا شرکت های معامله کننده اوراق مالکیت ( سهام ) ، که اغلب ظرفیت اصلی بازار سهام را تشکیل می دهند، معامله گران سهام نامیده می شوند. سفته بازان تلاش می کنند از نوسان قیمتها در کوتاه مدت ( از چند ثانیه تا چند هفته ) کسب سود نمایند.

سفته باز سهام معمولاً یک حرفه ای است. افراد می توانند در حالی که شغلهای دیگری هم دارند خود را معامله گر/سرمایه گذار تمام وقت یا پاره وقت بنامند. زمانی که یک سفته باز/سرمایه گذار سهام مشتریانی دارد و به عنوان یک مدیرمالی یا یک مشاور به قصد افزودن ارزش برای مشتریان خود کار می کند، مشاور مالی یا مدیر مالی نامیده می شود. در این مورد، مدیر مالی می تواند یک فرد حرفه ای مستقل یا کارمند یک بانک بزرگ باشد. این موضوع در مورد مدیرانی صدق می کند که در صندوق های سرمایه گذاری، صندوق های پوششی، صندوق های مشترک سرمایه گذاری، و صندوق های بازنشستگی، سرمایه گذاری مخاطره آمیز، سرمایه گذاری در سهام، مدیریت صندوق و مدیریت ثروت فعالیت می کنند. این سرمایه گذاران سازمان یافته، گاهی سرمایه گذاران نهادی نامیده می شوند. چند استراتژی مختلف برای معامله سهام وجود دارد که عبارتند از:معاملات روزانه، تعقیب روند، بازار گردانی، سفته بازی روزانه ( معاملات اسکالپ ) ، معاملات آنی ( ممنتم ) ، معاملات خبرمحور، و آربیتراژ.

ازسوی دیگر، سرمایه گذاران سهام، شرکت ها یا افرادی هستند که سهام را به قصد نگهداری آن ها را برای مدت طولانی، معمولاً چند ماه تا چندسال، با اهدافی مانند جمع آوری سود سهام خریداری می کنند. آن ها در درجه اول به تجزیه و تحلیل بنیادی برای تصمیمات سرمایه گذاری خود تکیه می کنند و سهام را به عنوان سند مالکیت بخشی از شرکت می شناسند. بسیاری از سرمایه گذاران اعتقاد دارند که استراتژی خرید و نگهداری، همان طور که از نامش پیداست، دلالت ضمنی بر این دارد که سرمایه گذاران، سهام یک شرکت را خریداری کرده و برای مدت بسیار طولانی آن را نگهداری می کنند، و این مدت عموماً با سال اندازه گیری می شود. این استراتژی در بازار صعودی سهام ( گاو نر ) از سال ۱۹۸۰تا۱۹۹۰ جذابیت داشته است، که سرمایه گذاران با خرید و نگهداری سهم بر کاهش قیمت در بازار کوتاه مدت مسلط شده و سهام را نگه می داشتند تا بازار به بازده قبلی خود یا بیشتر از آن برسد. با این حال در طول سال های ۲۰۰۱ تا ۲۰۰۳ بازار سهام، نزولی ( بازار خرس ) بود. یک بازار نزولی با ۲۰٪افت در یک شاخص عمده مثلDJIA یا SPX که حداقل ۲ماه طول می کشد مشخص می شود. آخرین بازار نزولی در ۱۰ اکتبر سال ۲۰۰۷ زمانی که DJIA و SPX در اوج بازار صعودی بسته شدند آغاز گردید. [ ۱] هنگامی که شاخصهای بازار گسترده ای مانند نزدک ( NASDAQ ) بیش از ۶۰٪ کاهش یافت استراتژی خرید و نگهداری طرفدارانش را از دست داد.

این نوشته برگرفته از سایت ویکی پدیا می باشد، اگر نادرست یا توهین آمیز است، لطفا گزارش دهید: گزارش تخلفسفته بازان سهام غالباً با ابهام در گروه معامله گران جای می گیرند، گرچه معامله در این جایگاه برای بیشتر مردم قابل قبول به نظر می رسد. افراد یا شرکت های معامله کننده اوراق مالکیت ( سهام ) ، که اغلب ظرفیت اصلی بازار سهام را تشکیل می دهند، معامله گران سهام نامیده می شوند. سفته بازان تلاش می کنند از نوسان قیمتها در کوتاه مدت ( از چند ثانیه تا چند هفته ) کسب سود نمایند.

سفته باز سهام معمولاً یک حرفه ای است. افراد می توانند در حالی که شغلهای دیگری هم دارند خود را معامله گر/سرمایه گذار تمام وقت یا پاره وقت بنامند. زمانی که یک سفته باز/سرمایه گذار سهام مشتریانی دارد و به عنوان یک مدیرمالی یا یک مشاور به قصد افزودن ارزش برای مشتریان خود کار می کند، مشاور مالی یا مدیر مالی نامیده می شود. در این مورد، مدیر مالی می تواند یک فرد حرفه ای مستقل یا کارمند یک بانک بزرگ باشد. این موضوع در مورد مدیرانی صدق می کند که در صندوق های سرمایه گذاری، صندوق های پوششی، صندوق های مشترک سرمایه گذاری، و صندوق های بازنشستگی، سرمایه گذاری مخاطره آمیز، سرمایه گذاری در سهام، مدیریت صندوق و مدیریت ثروت فعالیت می کنند. این سرمایه گذاران سازمان یافته، گاهی سرمایه گذاران نهادی نامیده می شوند. چند استراتژی مختلف برای معامله سهام وجود دارد که عبارتند از:معاملات روزانه، تعقیب روند، بازار گردانی، سفته بازی روزانه ( معاملات اسکالپ ) ، معاملات آنی ( ممنتم ) ، معاملات خبرمحور، و آربیتراژ.

ازسوی دیگر، سرمایه گذاران سهام، شرکت ها یا افرادی هستند که سهام را به قصد نگهداری آن ها را برای مدت طولانی، معمولاً چند ماه تا چندسال، با اهدافی مانند جمع آوری سود سهام خریداری می کنند. آن ها در درجه اول به تجزیه و تحلیل بنیادی برای تصمیمات سرمایه گذاری خود تکیه می کنند و سهام را به عنوان سند مالکیت بخشی از شرکت می شناسند. بسیاری از سرمایه گذاران اعتقاد دارند که استراتژی خرید و نگهداری، همان طور که از نامش پیداست، دلالت ضمنی بر این دارد که سرمایه گذاران، سهام یک شرکت را خریداری کرده و برای مدت بسیار طولانی آن را نگهداری می کنند، و این مدت عموماً با سال اندازه گیری می شود. این استراتژی در بازار صعودی سهام ( گاو نر ) از سال ۱۹۸۰تا۱۹۹۰ جذابیت داشته است، که سرمایه گذاران با خرید و نگهداری سهم بر کاهش قیمت در بازار کوتاه مدت مسلط شده و سهام را نگه می داشتند تا بازار به بازده قبلی خود یا بیشتر از آن برسد. با این حال در طول سال های ۲۰۰۱ تا ۲۰۰۳ بازار سهام، نزولی ( بازار خرس ) بود. یک بازار نزولی با ۲۰٪افت در یک شاخص عمده مثلDJIA یا SPX که حداقل ۲ماه طول می کشد مشخص می شود. آخرین بازار نزولی در ۱۰ اکتبر سال ۲۰۰۷ زمانی که DJIA و SPX در اوج بازار صعودی بسته شدند آغاز گردید. [ ۱] هنگامی که شاخصهای بازار گسترده ای مانند نزدک ( NASDAQ ) بیش از ۶۰٪ کاهش یافت استراتژی خرید و نگهداری طرفدارانش را از دست داد.

wiki: معامله گر سهام